近年、インターネットの誕生に匹敵するほどの大きなインパクトを与えた成長産業といえば、「生成AI」に関連した分野ではないでしょうか。

電気自動車やロボット分野で急成長をみせる「テスラ」、GPU、データセンター向けAI半導体のシェア約8割を占める「エヌビディア」など、その革新的な技術によって市場を牽引するテクノロジー企業が注目を集めています。

テスラ、エヌビディアのように、市場のシェアを拡大しながら今後も大きな成長が期待できる企業のことを「グロース株」と言います。また「成長株」とも呼ばれています。

今回のテーマは、テスラ、エヌビディアに続く、国内市場における『お宝グロース株をどのように見つけ出すか?』の第一歩となる「グロース株(成長株)」に関するお話。

成長株は、将来的な企業成長への期待によって株価上昇の可能性が大きく、短期・長期と大きなリターンが見込めることから多くの投資家から注目される銘柄です。

では、この「グロース株(成長株)」にはどのような特徴があるのか?グロース株投資におけるメリットとデメリット、対照的な存在「バリュー株(割安株)との違い」など、詳しくご紹介します。

成長株(グロース株)とは?

グロース株(成長株)は、今後の成長が期待されている銘柄のことで、IT、バイオテクノロジー、再生可能エネルギーなど、革新的な技術やサービスを提供する企業に多くみられます。その多くは、新興企業やテクノロジー企業が名を連ねる「グロース市場」に上場しています。

グロース株の特徴

グロース株の大きな特徴は「売上や利益の急速な伸びから、株価上昇による大きなリターンが期待できる」こと。

その企業の成長性や将来性への期待から買われるため、理論上の企業価値よりも株価が上回る傾向が強いため「株価は割高な状態」にあるのも特徴のひとつ。また、激しい値動きを見せることが多く、配当狙いの投資家には不向きな銘柄です。

- 企業の成長性や将来性への期待から買われる。

- 企業価値よりも株価が上回る(割高な株)傾向が強い。

- 株価上昇が期待できる一方で値動きは激しい。

- 大きな配当金(インカムゲイン)は期待できない。

さらに、企業の成長ポテンシャルを重視した投資スタイルのことを「グロース株投資」といいます。

グロース株とバリュー株の違い

グロース株と対照的な投資先として見られているのが「バリュー株(割安株)」です。

先ほどご紹介したように、グロース株は「成長ポテンシャル」が注目されるのに対し、バリュー株は「株価の割安感」が注目されます。グロース株とバリュー株の大きな違いは、この「成長性」と「割安性」です。

| バリュー株 | グロース株 | |

|---|---|---|

| 主な特徴 | 市場の評価が適正に反映しておらず、本来の企業価値よりも低い株価で取引されている銘柄。 | 業績や利益の成長率が高く、将来性が評価されている銘柄。企業価値に比べて株価が割高になるケースが多い。 |

| 株価指数 |

|

|

| 多い業種 |

|

|

割安株とはどのような銘柄?

割安株とは、市場での評価が適正に反映しておらず、本来の企業価値よりも低い株価で取引されている銘柄のこと。バリュー株とも呼ばれています。

一般的に、割安株かどうかを判断する際には、株価収益率(PER)や株価純資産倍率(PBR)といった株価指数で評価され、同業他社や市場平均と比較して下回っていると「割安」と判断され、上回っていた場合は「割高」と見られています。

こうした指数から”割安”と評価されるのが「割安株(バリュー株)」です。また、割安株は銀行や商社、食品といったすでに成熟した業種で多くみられ、過去の業績が安定していて配当利回りが高いというのも大きな特徴です。

CHECK!

グロース株の代表的な銘柄

では、企業の成長性が期待される企業とは具体的にどのような銘柄なのか?国内外を代表するグロース株をピックアップしてご紹介します。

【国内市場】レーザーテック(6920)

出展:TradingView

日本市場におけるグロース株の代表例としてあげられるのが「レーザーテック(6920)」です。

レーザーテックは、半導体関連装置やFPD(フラットパネルディスプレイ)関連装置などを開発・製造・販売をする企業。いわゆる「大型成長株」に分類する銘柄です。最先端半導体の製造に使われるEUV(極端紫外線)露光装置に必要なマスク・マスクブランクス検査装置を手がけ、この分野でのシェア100%を握っています。

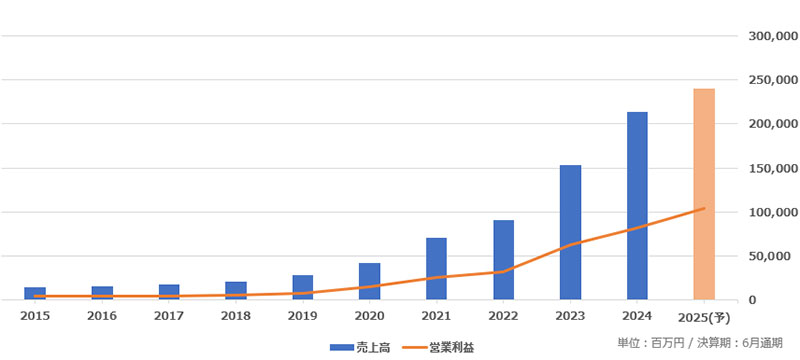

上記のグラフはレザーテックの売上高と営業利益の推移です。

半導体ブームの追い風を受けて、右肩上がりの好調な売上高を計上。営業利益も同様に右肩上がりなのが見て取れるかと思います。

【米国市場】エヌビディア

米国市場における代表的なグロース株といえば、生成AI(人工知能)の開発・処理に使われる半導体(GPU)の需要拡大によって、急成長を果たした米半導体大手「エヌビディア」です。

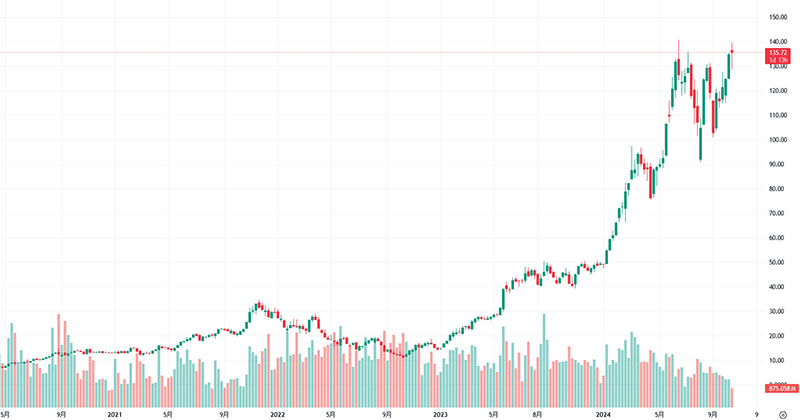

上記のチャート画像にあるように、AIブームや高性能GPUの需要増加によって株価は急上昇。時価総額では一時、米アップル、マイクロソフトを抜いて「世界No.1」に躍り出ました。

また、エヌビディアの大躍進は米国市場だけにとどまらず、その関連性の高さから「アドバンテスト(6857)」「東京エレクトロン(8035)」「ジーデップ・アドバンス(5885)」など、半導体やAIソリューションを手掛ける国内企業が注目されています。

成長株(グロース株)のメリット・デメリット

続いて、グロース株のメリット・デメリットを見てみましょう。

グロース株の大きなメリットは「大きな値上がり益を期待できる」ということ。一方で、「配当金が少ない(もしくは無配)」「値動きが激しく急落リスクがある」というデメリットも併せもちます。

| メリット |

|

| デメリット |

|

メリット

①大きな値上がり益を期待できる

グロース株の一番大きなメリットは「大きな値上がり益を期待できる」こと。

「グロース株の代表的な銘柄」でご紹介したように、グロース株は企業の成長に伴って株価を大きく膨らませます。たとえば、株価を10倍以上に膨らませた銘柄のことを「テンバガー」と呼ばれていますが、その多くが「小型のグロース株」です。

②短い期間でも大きなリターンを期待できる

「グロース株の特徴」で少し触れましたが、ときには激しい値動きをみせるのがグロース株の特徴。好調な業績、市場の需要を捉えた新サービスの開発など、ポジティブな材料発表があると大きく値を上げます。

そのため、「短い期間でも大きなリターンを期待できる」のです。

ただし、何らかの事情によって業績が伸び悩む、もしくは悪化するといった兆候により急落のリスクがあることに注意が必要です。

③短期・長期どちらの投資スタンスにも向いている

グロース株は、新しいサービスやビジネスモデルが発表されると一気に株価を急騰させる可能性があり、好調な業績と将来への期待が続くと長期の上昇トレンドを形成します。

つまり、「短期・長期どちらの投資スタンスにも向いている」ということです。

ただし、数年間に渡って業績が伸び続けている企業はごく少数です。業績がピークを迎えてしまい、成長の鈍化によって大きく株価を下げてしまう銘柄があることに注意が必要です。(一方で、業績が好調で株価が上昇トレンドにある間は「長期保有できる」という考えもできます。)

デメリット

①配当金が少ない。もしくは期待できない

デメリット1つ目は「配当金が少ない。もしくは期待できない」ということ。

グロース株に分類される企業の多くは、まだ成長段階のフェーズにあるため利益の多くを研究開発費や設備投資に投じます。そのため、グロース株は「配当金がない」もしくは「無配」という場合が多いのです。

長期保有によって配当収入を得たい方にとっては、グロース株は適さない投資対象といえるでしょう。

②株価が乱高下しやすく急落リスクが高い

デメリット2つ目が「株価が乱高下しやすく急落リスクが高い」ということ。

グロース株は、企業の成長性や将来性への期待によって買われます。しかし、その期待が外れたときの反応も大きく、業績の悪化や市場環境の変化によって株価が急落する可能性が考えられるのです。

また、企業価値を上回る「割高な株価水準」で買っていることも、急落リスクを高めるひとつの要因になっています。

③相場低迷期には強いが金上昇期には弱い

デメリット3つ目が「金利の上昇局面では株価が下落しやすい」ということ。

金利上昇によって株価が下落する理由はさまざまですが、「借入を控えて事業拡大に使う資金が少なくなる」こと。また、グロース株は「高PER」の銘柄が多いため「割高感が警戒されバリュー株に資金が移行しやすい」ということが考えられます。

つまり、金利が上昇する局面では「グロース株の魅力が損なわれ、安定した運用が見込めるバリュー株に資金が移りやすい」ということです。

一方で、景気に左右されにくい業種が多く含まれるため、グロース株は相場低迷期には強いとされています。

グロース株の見分け方

「グロース株とバリュー株の違い」でご紹介しましたが、成長が期待できるグロース株を見分けるには、「PER」や「PBR」といった株価指標をつかって『将来の成長期待度』を評価するのが一般的です。

当然、売上や利益が伸びていることは大前提として、「自己資本比率」や「ROE」から『財務健全性』も確認したうえで、将来的に持続可能な成長が見込まれるかどうかを判断します。

PER・PBRで「将来の成長期待度」をチェックする

グロース株は「将来の成長期待が高い」と評価され買われます。それは、理論上の企業価値よりも「株価が割高な状態にある」ことを表しています。この割高な株価水準を測るための指標が「PER」と「PBR」です。

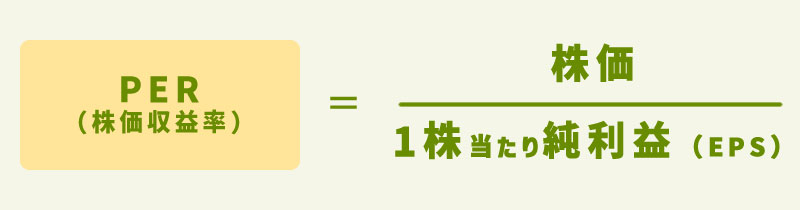

PER(株価収益率)とは?

PER(株価収益率)とは、企業の株価がその企業の1株当たり利益(EPS)の何倍に相当するかを示す指標のことで、企業の株式が割安か割高かを判断するための一つの目安として使われます。

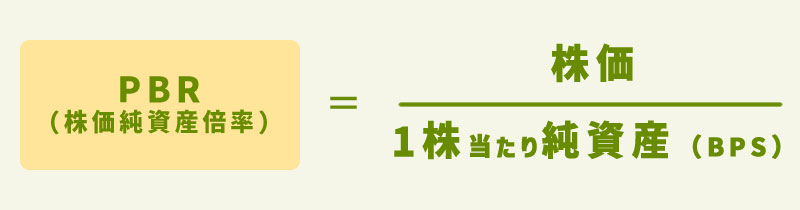

PBR(株価純資産倍率)とは?

PBR(株価純資産倍率)とは、企業の株価がその企業の1株当たり純資産(BPS)の何倍に相当するかを示す指標のことで、株価が企業の資産価値に対して割安か割高かを判断するための基準となります。

グロース株を見分ける目安は「PER15倍以上」「PBR1倍以上、5~10倍程度」

| PERの目安 | PBRの目安 | |

|---|---|---|

| 平均・適正水準 | 15~20倍程度 | 1倍 |

| バリュー株 | 10~15倍以下 | 1倍以下 |

| グロース株 | 15倍以上 | 1倍以上、5~10倍程度 |

PER、PBRともに低いほど「割安」、高いほど「割高」とされています。

業種や市場環境によって違いがありますが、各指標の平均水準を上回る場合に「将来の成長期待が高い銘柄」、つまりグロース株の可能性が高いと判断できます。

そのため、グロース株を見分けるために「PER15倍以上」、「PBR1倍以上、5〜10倍程度」をひとつの目安にすることができます。

ただし、「株価が割高な株価水準=成長性や将来性が期待できる株」とはなりません。そこで、つぎにご紹介する「業績の伸び」と「財務健全性」を評価に加えます。

ROE・売上高成長率から「業績の伸びと財務健全性」をチェックする

グロース株を見分けるためにさまざまな基準がありますが、その中でも「ROE」「売上成長率」2つの指標をご紹介します。

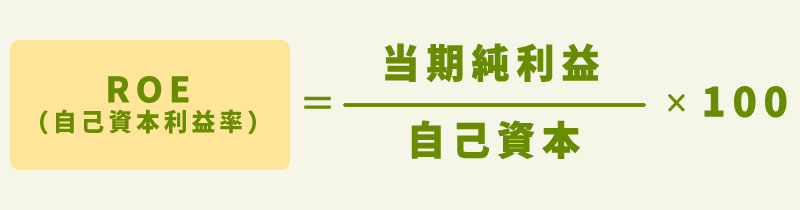

ROE(自己資本利益率)とは?

ROE(自己資本利益率)とは、企業が株主から調達した資金を使ってどれだけ効率的に利益を生み出せているかを表す指標のこと。「企業の稼ぐ力」を評価できるため、一般的にはROEが高い企業ほど成長性が期待できるとされています。

グロース株を見分けるROEの目安は「10%以上」

ROEは高いほど効率的に利益を生み出しているとされていて、逆に低いほど経営効率が悪いと見られています。

一般的に、ROEが10%を上回っている企業は効率的に利益を生み出していると考えられ、さらに「15%超」のROEがあれば成長性の高いグロース株とみることができます。

ただし、業種によってROEの平均が異なることに加え、自己資金が少ないことで一時的にROEが高くなるケースもあるため、他の指標と組み合わせて評価する必要があります。

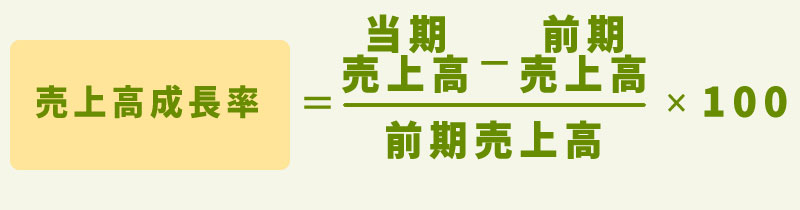

売上高成長率とは?

売上高成長率とは、企業の売上が前期と比べてどの程度伸びているかを表す指標。「売上高伸び率」とも呼ばれ、会社の成長性を示すもっとも基本的な指標として使われています。

グロース株を見分ける売上高成長率の目安は「10%以上」

売上高成長率は一般的に、大企業であれば「5~10%」、中小規模の企業であれば「10%以上」で売上伸び率が高いと判断されています。

そのため、売上成長率が「10%以上」の企業は成長性が高いと評価でき、過去3年~5年程度で継続して成長している企業はグロース株とみることができます。

グロース株を見分けるための王道、割高感から将来の成長期待度を測る「PER」と「PBR」、業績の成長率と財務健全性を評価する「ROE」と「売上高成長率」をご紹介しました。

いかがでしたか?今回ご紹介した指標はあくまで基本的な考え方です。この他にも、「自己資本比率の高さ」や「時価総額の大きさ」など、より有望なグロース株を発掘するためにさまざまな基準を組み合わせることもできます。「グロース株の見つけ方」について、詳しく知りたい方は下記のページも参考にしてみて下さい。

CHECK!

まとめ

グロース株(成長株)は、業績や利益の伸び率が高く、将来の成長期待が高いと評価されている銘柄のこと。この成長ポテンシャルを重視した投資スタイルを「グロース株投資」といいます。

その大きな特徴は「将来への期待値」によって買われるため、確かな業績の伸び率、その分野での市場占有率などを裏付けにした「大きな値上がり益」を狙えること。また、短期・長期どちらの投資スタイルにも向いているのも大きなメリットといえるでしょう。

ただし、メリットがあれば当然、デメリットもあります。企業成長への期待値によって値が上がる分、成長の鈍化や業績の悪化がみられると冷めるのも早い。これが市場の反応です。「株価急落のリスク」も秘めた銘柄だということに気を付けるようにして下さい。

無料メルマガにて特別配信中!!

無料メルマガ登録・無料銘柄の受取りはコチラから

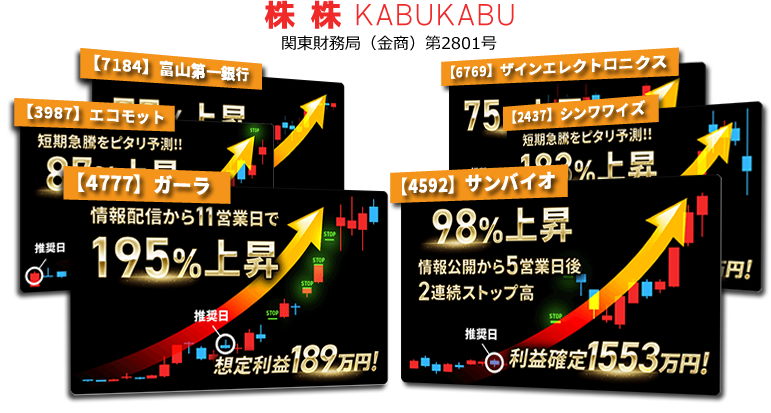

投資顧問「KABU KABU」では、大型の優良株、短期急騰狙いの材料株、大化け期待の新興市場銘柄、ヘッジファンド等介入の噂、旬のテーマ株など、地合いに応じて人気化する個別銘柄を先読みし”毎日“お届けしています。

- 有益なマーケット情報をいち早く受け取りたい!

- 検討中・保有銘柄の売買判断をプロに相談したい!

- 上昇期待値の高いお宝銘柄の情報を手に入れたい!

リーマンショック、コロナショック等の大暴落を的中させ、日経平均だけでなく個別銘柄の天井・大底を誤差1%で的中させた実績も多数。

独自の情報網と罫線分析を駆使した「本当に生きた情報」をぜひその手に!!

「 グロース株 (成長株) 」 について詳しく解説します。